Пиррова победа Трампа: что будет с рынками и экономикой после его возвращения к власти

Новости о победе республиканца Дональда Трампа на выборах президента США привели одновременно к ликованию инвесторов в акции и унынию тех, кто инвестировал в сырьевые товары и облигации. Но ошибаются и те, и другие, считает управляющий директор Arbat Capital Александр Орлов.

Republican sweep

Предварительные итоги голосования на выборах в США показывают сокрушительную победу республиканца Дональда Трампа, а также переход Сената под контроль республиканской партии. C высокой долей вероятности республиканцы также сохранят контроль и в Палате представителей. Хотя у демократов здесь ещё есть шанс, и это сильно поменяет расклады в отношении рынка акций.

В результате мы видим «республиканский перехват власти» (republican sweep), в результате которого Трамп и Co. смогут получить полный контроль над всеми ветвями власти в США и провести свои самые одиозные реформы. Напомню, что Верховный cуд стараниями Трампа в его первый президентский срок уже был «укомплектован» консервативными судьями. Он назначил троих новых, и теперь в Верховном суде лишь трое судей либеральных взглядов против шести «консерваторов».

Возвращение Трампа в Белый дом – не повод для радости

Пока что финансовые рынки скорее радуются возвращению Трампа в Белый дом, фокусируясь на его обещании снизить корпоративный налог на прибыль с 21% до 15%, сократить регуляторное давление на бизнес и стимулировать внутренний спрос. Недаром 6 октября, после появления новостей о победе Трампа, пошел вверх индекс S&P 500, и в течение дня он достиг нового исторического рекорда. В лидерах роста также оказались компании малой и средней капитализации, входящие в индекс Russell 2000 – этот индекс прибавил более 5%. Также предсказуемо бурно рос доллар, особенно к валютам развивающихся стран, так как рынки закладывали агрессивную торговую политику нового «старого» президента. К такой же предсказуемой реакции относится и исторический максимум по курсу биткоина, так как Трамп известен своей про-криптовалютной позицией.

Но тут инвесторов ждёт разочарование. И этому несколько причин.

Что касается криптовалюты, то ни один президент США не откажется полноценно легализовать децентрализованные средства платежа и поставить тем самым под риск доминирование доллара.

Для бурно торжествующих покупателей акций — они торгуются на исторических максимумах с рекордной переоцененностью относительно облигаций – тоже есть неприятные сюрпризы. Основные риски скрыты в агрессивной торговой политике Трампа.

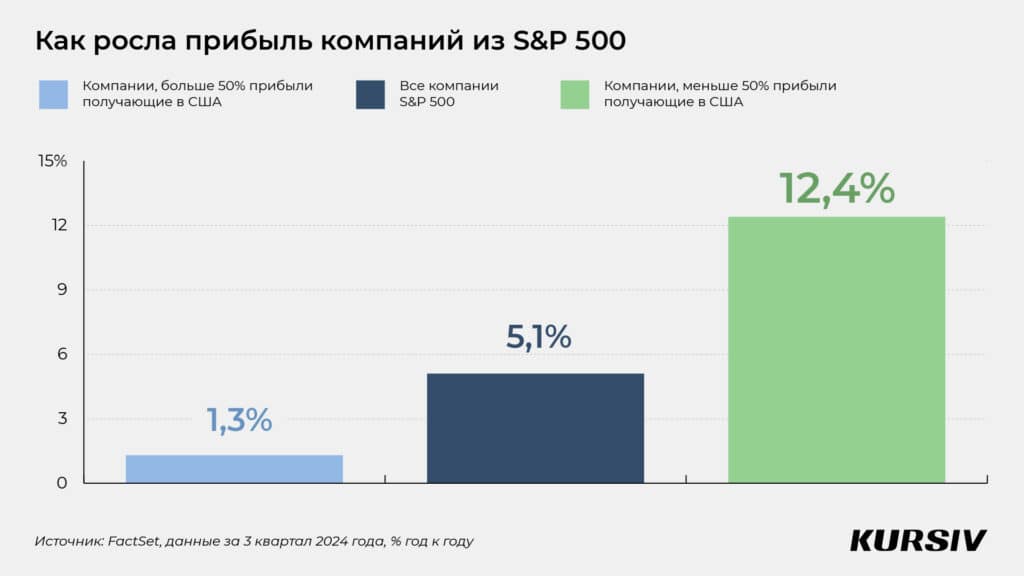

Порядка 35% прибыли транснациональные компании (ТНК) из состава S&P 500 получают за пределами США, что делает их заложниками будущей торговой войны Трампа против всех.

Практически весь рост прибыли американских компаний из индекса S&P 500 сосредоточен в этих ТНК, тогда как компании, ориентированные на внутренний спрос, изредка показывают более 1-2% роста прибыли в год. Что ещё хуже, у значительно большего числа американских компаний, даже ориентированных на внутренний спрос, в цепочке поставок присутствуют азиатские, латиноамериканские и европейские поставщики, чья продукция и услуги значительно подорожают в результате тарифных войн, уже анонсированных Трампом.

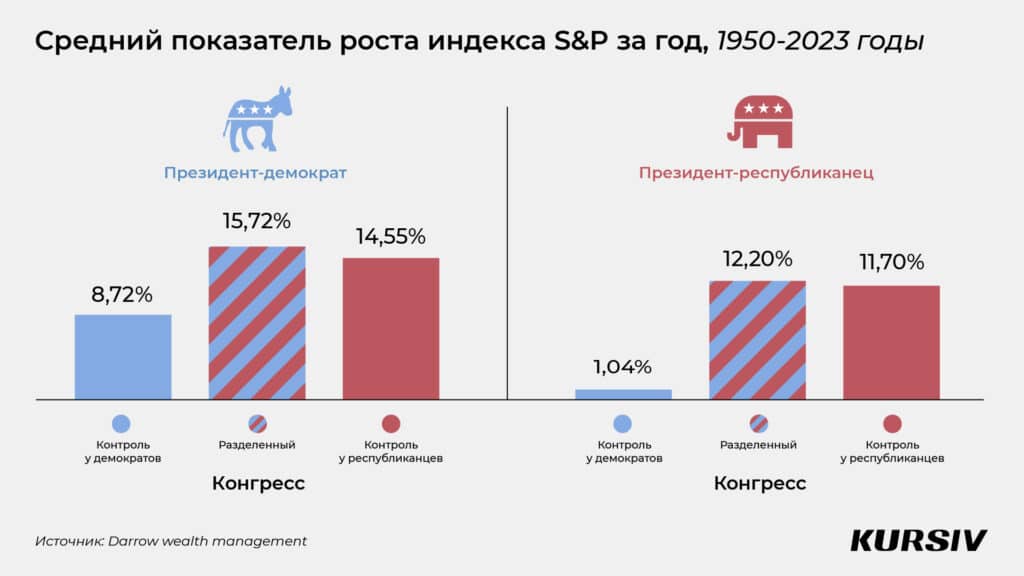

Более того, история показывает, что лучшие периоды для рынка акций были при демократическом президенте и смешанном Конгрессе (когда республиканцы и демократы контролируют Сенат и Палату представителей). Прогнозируемый вариант тотальной власти республиканцев, который складывается сейчас, является лишь четвертым из шести по привлекательности для рынков. Ещё одна небольшая деталь: только двум американским президентам после Второй мировой войны «удалось» обрушить рынок – Ричарду Никсону и Джорджу Бушу-младшему. Оба были республиканцами.

Добавим сюда другие риски «трампономики» – рост ставок, ответные торговые меры против США со стороны Китая, ЕС и стран Латинской Америки, растущие издержки на рабочую силу по причине выдворения мигрантов из США. И мы получим достаточно негативный прогноз по динамике операционной прибыли американских компаний.

И даже снижение налога на прибыль не сможет компенсировать эти потери. В этой связи стоит привести октябрьский опрос PwC, согласно которому 75% топ-менеджеров американских компаний признали, что введение тарифа в 10% на импорт, как это предлагает Трамп, значительно ухудшит перспективы роста их бизнеса.

Таким образом, торговые войны, если они случатся, и это большое ЕСЛИ, приведут к глобальной рецессии, в которой США и особенно американские ТНК окажутся наиболее пострадавшей стороной. При этом текущие оценки S&P 500 уже выглядят неоправданно высокими. Коэффициент P/E, или соотношение цены к прибыли на акцию, у компаний индекса больше 26, а дивидендная доходность составляет 1,28%, в три раза меньше доходности по гособлигациям!

Нет повода для уныния и страха

При этом в других сегментах финансового рынка царит если не уныние, то достаточно высокий уровень страха: это выражается в падении валют по отношению к доллару, цен основных гособлигаций и обвале цен на сырьевые товары.

Рынки все больше и больше ставят на ускорение инфляции, падение спроса со стороны Китая и на рост рыночных ставок в США из-за неспособности ФРС снижать ставки. Теперь, судя по ценам на фьючерсы на фонды ФРС, рынок прогнозирует только четыре снижения ставки до конца 2025 года, хотя ещё в конце сентября ожидал восемь снижений.

Однако и тут рынки забегают вперед и недооценивают фактор стандартного бизнес-цикла в США. Риск рецессии со стагфляцией ограничит власти США в желании вводить дополнительные тарифы и заставит ФРС активнее снижать ставки. Кроме того, нужно учитывать и способность Китая стимулировать внутреннюю экономику, а это приведет к росту спроса на сырье. Также возможен новый рост спроса на нефть за счёт более агрессивного подхода Трампа к вопросу противостояния Ирана и Израиля. В данном случае не стоит дословно воспринимать его фразу о том, что он «закончит все войны».

Что делать инвесторам

Что же стоит делать инвесторам в условиях таких сильных колебаний финансовых рынков?

– Уменьшать длинные (рассчитанные на рост) позиции в акциях европейских, японских компаний, а также американских – ТНК и ориентированных на внутренний спрос.

– Увеличивать позиции в недооцененных и дешевых долгосрочных гособлигациях развитых стран, начиная с немецких и британских и заканчивая американскими. Следует избегать покупки японских бондов.

– Использовать укрепление доллара для диверсификации валютного портфеля в пользу иены и евро. Евро вложить в гособлигации Германии, а иеной торговать спекулятивно через фьючерсы.

– Увеличить экспозицию на газовый рынок – через фьючерсы, особенно на американский газ, где есть перспектива возобновления активного экспорта СПГ, так и через покупку акций американских добывающих и инфраструктурных компаний. К примеру, Range Resources, Expand Energy Corporation, EQT Corporation, Nabors Industries, Patterson-UTI Energy. Причина – возможный отход Трампа от зелёной повестки, что будет особенно выгодно для дешевого газа.

— Золото и серебро могут быть снова интересны для покупки по $2 450-2 500 и $28-30 за унцию соответственно.