Ожидания смягчения денежно-кредитной политики ФРС двинули фондовые индексы вверх

Июльский отчет по инфляции в США, обнародованный на прошлой неделе, подтвердил её продолжающееся ослабление.

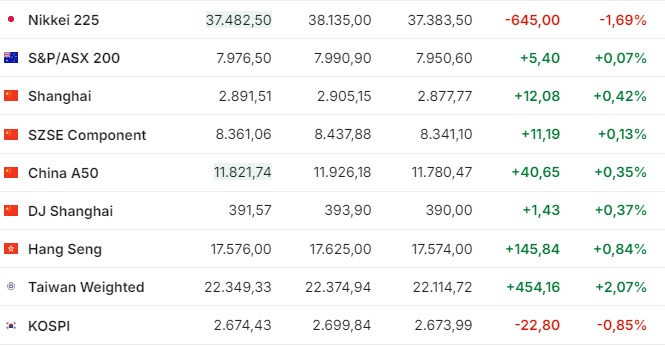

По итогам пятничных торгов азиатские рынки акций выросли на фоне общего усиления аппетита к риску благодаря оптимизму трейдеров в отношении перспектив экономики США, сообщает inbusiness.kz.

Кроме того, сильные статданные по розничным продажам в Штатах, опубликованные накануне, подтвердили устойчивость американской экономики и развеяли опасения рецессии в стране, пишет Market Watch.

Эти данные были опубликованы в четверг 15 августа. Они выросли на 1% против 0,4% по прогнозу.

Японский индекс Nikkei 225 подскочил на +3,6% до 38 127,50 пункта вслед за подъёмом котировок акций IT-компаний. Рост индикатора по итогам недели составил +8,68%.

Как отмечает Trading Economics, это наилучшая недельная динамика за 4 года.

Лидером роста среди компонентов Nikkei 225 стали акции Fujikura Ltd, подорожавшие на 11,4%. Уверенный подъём также показали бумаги Sumitomo Pharma (+10,4%) и Hitachi (+7,8%).

Стоимость акций Disco Corp. выросла на 6,9%, Tokyo Electron — на 4,8%, SoftBank Group — на 3,2%, Mitsubishi UFJ Financial — на 3,3%, Toyota Motor — также на 3,3%, Fast Retailing — на 6,2%.

Значение китайского фондового индекса Shanghai Composite увеличилось на +0,1% по итогам торгов и достигло 2 879,43 пункта. За неделю индикатор набрал +0,60%.

В числе лидеров роста в материковом Китае оказались бумаги Zhongji Innolight (+4,2%), Eoptolink Technology (+3,8%), Seres Group (+5,6%), Foxconn Industrial (+1,9%).

Гонконгский Hang Seng завершил пятничные торги с набором +1,9% до отметки 17 430,16 пункта. За неделю индекс прибавил +1,99%.

В Гонконге уверенный рост (+8,9%) показали акции интернет-ритейлера JD.com Inc., отчетность которого за минувший квартал оказалась сильнее прогнозов рынка.

Бумаги JD Logistics подскочили в цене на +22% по итогам торгов, Meituan — на +5,2%, Tencent Holdings — подорожали на +1,1%.

В понедельник основные индексы Азиатско-Тихоокеанского региона продолжили рост за исключение южнокорейского KOSPI и японского Nikkei 225, который ожидаемо начал коррекцию после бурного подъёма накануне.

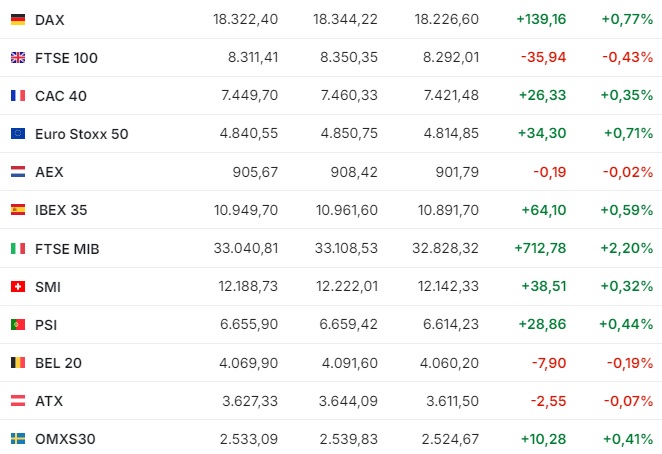

Позитивную динамику показал и европейский рынок за исключением британского FTSE 100.

Сводный индекс крупнейших европейских компаний Stoxx Europe 600 увеличился на +0,31% и составил 511,45 пункта. По итогам всей прошедшей недели он вырос на +2,46%.

Германский индикатор DAX в пятницу поднялся на +0,8%, французский CAC 40 на +0,4% (до максимума за месяц), испанский IBEX 35 на +0,6%. Итальянский FTSE MIB подскочил на +2,2%.

FTSE MIB за неделю прибавил около +4%, что стало лучшим приростом с октября 2023 года, отмечает Trading Economics. Недельный подъём CAC 40 составил +2,2%, IBEX 35 на +2,5%.

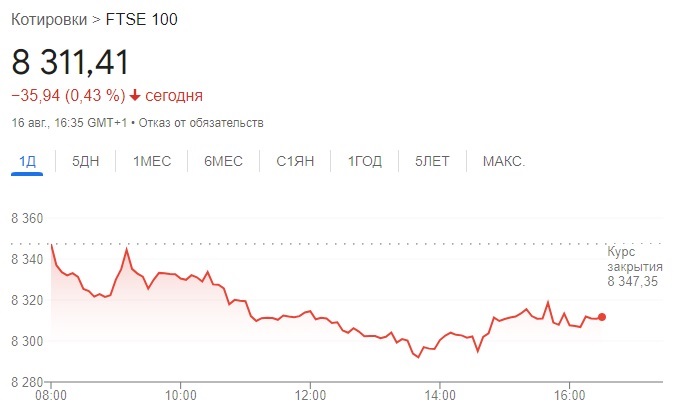

А вот британский FTSE 100 ушел в пятницу в минус. Его падение составило -0,43%. И это несмотря на сильную статистику. Данные статуправления Великобритании, опубликованные в пятницу, показали увеличение розничных продаж в стране в июле на 0,5% относительно предыдущего месяца, когда они снизились на 0,9%. Повышение розничных продаж обусловлено как традиционными летними скидками ритейлеров на товары, так и ростом потребительского спроса в связи с недавним Чемпионатом Европы по футболу.

Снизились котировки акций представителей строительной и электроэнергетической отраслей, а также производителей металлов. Однако индикатор показал недельный рос на +1,75%.

Наиболее значительно на британском рынке подешевели акции Rightmove (-2,8%), Berkeley Group (-2,6%), Fresnillo (-2%), Diageo (-1,5%). Также снизилась стоимость British American Tobacco на -0,6%, BP Plc на -0,5%, Shell на -0,6%.

В понедельник 19 августа на открытии в минусе германский индикатор DAX и британский FTSE 100. Остальные основные европейские индексы в зеленом секторе.

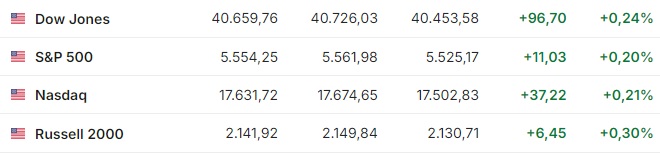

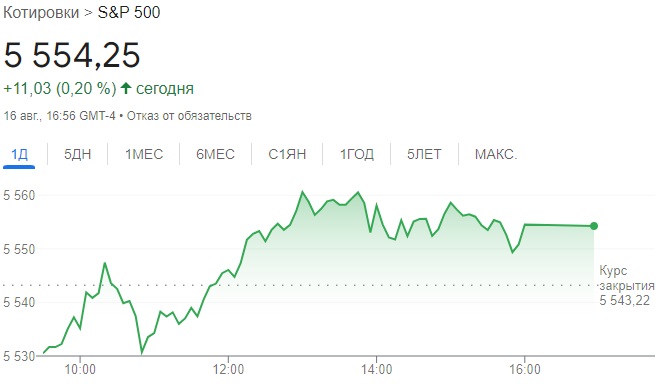

Американские фондовые индексы в пятницу выросли от +0,20 до +0,24%.

Индекс потребительского доверия в США в августе увеличился до 67,8 пункта по сравнению с 66,4 пункта месяцем ранее, по предварительным данным Мичиганского университета, который рассчитывает этот показатель. Аналитики в среднем прогнозировали более умеренное повышение — до 66,9 пункта, сообщает Trading Economics.

Индекс Dow Jones Industrial Average повысился на +0,24% и составил 40 659,76 пункта. За неделю индикатор вырос на +1 162,22 пункта или на +2,94%.

Значение Standard & Poor’s 500 увеличилось на +0,20% до 5 554,25 пункта. За неделю индикатор вырос на +210,09 пункта или на +3,93%

Nasdaq Composite прибавил +0,21% и составил 17 631,72 пункта. За неделю индекс стал дороже сразу на +5,29%, набрав +886,42 пункта.

Рынку помогла публикация данных о потребительской уверенности, которая выросла впервые за 5 месяцев. Акции Nvidia оказались среди лидеров роста среди технологических акций на этой неделе, показав прибавку более чем на 18%. Акции Apple и Microsoft выросли на 4% и 3% соответственно за неделю. Акции сервиса Fubo выросли на 22% в пятницу после того, как судья вынес постановление, блокирующее запуск Venu — спортивного потокового проекта Disney, Warner Bros. и Fox, который должен был дебютировать в конце этого месяца, пишет Freedom Broker.

Между тем число домов, строительство которых было начато в США в июле, сократилось на -6,8% относительно предыдущего месяца и составило 1,238 млн в пересчете на годовые темпы, сообщило министерство торговли страны в пятницу. Это минимальный показатель с мая 2020 года.

Аналитики ожидали сокращения количества новостроек с объявленного ранее июньского уровня до 1,33 млн. Согласно пересмотренным данным ведомства, в июне их насчитывалось 1,329 млн (рост на 1,1%), а не 1,353 млн (подъём на 3%), как сообщалось ранее.

Лидерами роста среди компонентов Dow Jones в пятницу стали акции Boeing Co. и Cisco Systems Inc.), прибавившие в цене +2% и +1,9% соответственно.

Цена акций Nvidia Corp. выросла за день на +1,4%. За всю прошедшую неделю она подскочила более чем на +18%, что стало лучшим подъёмом с мая 2023 года, сообщает MarketWatch.

Бумаги Alphabet Inc. в пятницу подорожали на +1%, но за пять рабочих дней потеряли -0,8% стоимости. Таким образом, они зафиксировали снижение по итогам шестой недели подряд (опустившись на -14,5% за этот период), чего не происходило с августа 2004 года.

Подорожали акции Tesla и Intel Corp. – на+ 0,9%. Apple Inc. и Walt Disney Co. — на +0,6%, Ulta Beauty Inc. и Tapestry — на +3,1%, Take-Two Interactive Software Inc., Bath & Body Works и Warner Bros. Discovery — на +2,4%.

Инфляция в США в июле 2024 года замедлилась до 2,9% годовых по сравнению с 3% в июне этого года, сообщает Bloomberg.

Это самый низкий показатель с весны 2021 года. Прогноз Уолл-стрит предполагал сохранение цен на уровне июня в 3% годовых.

В месячном выражении индекс потребительских цен в июле вырос на 0,2% после снижения на 0,1% в июне.

Последние статданные по экономике США дают Федеральной резервной системе больше уверенности в том, что инфляция в стране под контролем, в связи с чем, пришло время приступить к корректировке денежно-кредитной политики, считает президент Федерального резервного банка Сан-Франциско Мэри Дейли.

"После первого квартала текущего года инфляция начала постепенно двигаться к 2%, — сказала Дейли в интервью газете Financial Times. — Мы ещё не дошли до цели, но все это даёт мне больше уверенности, что мы на пути к достижению ценовой стабильности".

Поскольку инфляция замедляется, а баланс спрос и предложения на рынке труда улучшается, Федрезерву нужно "корректировать базовую ставку в соответствии с ситуацией в экономике и с учетом наших целей", заявила Дейли.

Она отметила, что ФРС хочет ослабить "жесткость" своей политики, но сохранить её ограничительной, чтобы полностью справиться с инфляцией. Без корректировки денежно-кредитной политики с учетом ослабления инфляции и экономического роста, Федерезерв может прийти "к результату, которого не хотел бы — это ценовая стабильность при нестабильном рынке труда", сказала Дейли.

Напомним, Федрезерв США сохранил процентную ставку по федеральным кредитным средствам (federal funds rate) на уровне 5,25 – 5,5% годовых. Следующее заседание Комитета по операциям на открытом рынке (FOMC) состоится 18 сентября этого года. Вероятность снижения ставки на -0,25 базисных пункта составляет 29% против 47% неделей ранее. Вероятность того, что ставка останется на нынешнем уровне составляет 71% против 53% неделей ранее.

Инвесторы уверены, что Федеральная резервная система приступит к смягчению денежно-кредитной политики в сентябре, поскольку июльский отчет по инфляции, обнародованный ранее на этой неделе, подтвердил её продолжающееся ослабление.